Parva SpA P.Iva e C.F. 04747210963

MEMBRI

SOCI

MEMBRI

AWARDS

AWARDS

SUPPORTER

SUPPORTER

La rapida espansione degli investimenti nei mercati privati nell’ultimo decennio ha catturato l’attenzione dei governi e delle autorità di regolamentazione.

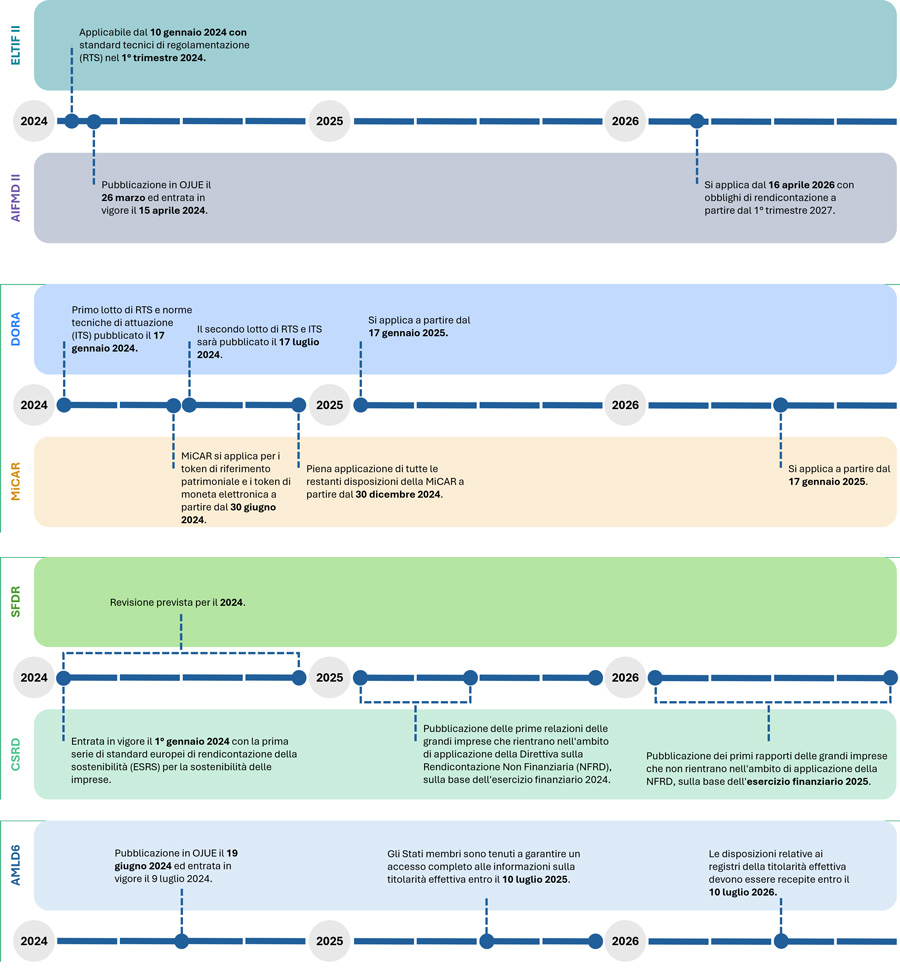

Il panorama normativo dei mercati privati e degli asset privati è destinato a subire cambiamenti significativi dal 2024 al 2026. Le prossime normative mirano a migliorare la trasparenza, la sostenibilità e la resilienza operativa, allineandosi alle più ampie iniziative dell’UE volte a creare un sistema finanziario più solido e integrato.

Queste comportano requisiti e cambiamenti specifici che avranno un impatto sugli operatori del mercato privato, imponendo adeguamenti strategici e una preparazione approfondita per garantire la conformità e capitalizzare le opportunità emergenti.

Si prevede che il livello di vigilanza del settore si intensificherà nel 2024. Il settore deve investire in modo sostanziale per dotare adeguatamente le proprie funzioni di rischio e compliance, assicurandosi che dispongano di solidi quadri di controllo e processi operativi efficienti.

Il Digital Operational Resilience Act (DORA) è un quadro legislativo europeo completo volto a rafforzare la resilienza operativa digitale del settore finanziario. Garantisce che i partecipanti siano in grado di resistere, rispondere e riprendersi dalle interruzioni e dalle minacce legate alle TIC. Il regolamento si applica alle entità finanziarie e ai fornitori di servizi critici di terze parti.

Governance e organizzazione interna

Gestione attiva del rischio informatico – Gli organi di gestione devono definire e implementare attivamente le strategie di gestione del rischio TIC, compresi ruoli e responsabilità per le funzioni TIC

Monitoraggio continuo – Impegno a monitorare costantemente i rischi TIC attraverso processi definiti

Formazione e investimenti del personale – Formazione per tutto il personale e adeguata allocazione degli investimenti TIC per gestire i rischi informatici

Gestione del rischio TIC

Sistemi TIC resilienti – Obbligo di creare e mantenere sistemi e strumenti TIC resilienti con adeguate misure di protezione dal rischio informatico

Rilevazione delle minacce e gestione degli incident – Rilevazione continua delle minacce alla cybersicurezza, processi di gestione degli incident, strategie di continuità operativa e piani di ripristino di emergenza

Gestione e segnalazione degli incident TIC

Processi di gestione degli incident – Stabilire e implementare processi per il monitoraggio e la gestione degli incidenti legati alle TIC, con appropriati criteri di classificazione

Segnalazione degli incident – Obbligo di segnalare gli incident gravi alle autorità di vigilanza competenti e di formalizzare un piano di comunicazione per le parti interessate

Test di resilienza operativa digitale

Test di sicurezza – Obbligo di effettuare test periodici di sicurezza per identificare i punti deboli delle TIC, compresi penetration test avanzati ogni tre anni sui sistemi di produzione in funzione

Azioni correttive – Implementazione delle azioni correttive necessarie sulla base dei risultati dei test

Gestione dei servizi di terze parti

Monitoraggio completo – Esecuzione di una procedura per il monitoraggio completo dei rischi TIC da parte dei fornitori terzi

Registro degli accordi contrattuali – Mantenimento di un registro degli accordi contrattuali con terze parti

Accordi di condivisione delle informazioni

Condivisione dell’intelligence – Possibilità di aderire ai meccanismi europei per lo scambio di informazioni sulle minacce informatiche per ridurne la propagazione e rafforzare le capacità di difesa

Il regolamento sui mercati dei cripto-asset (MiCAR) stabilisce un quadro normativo armonizzato per il mercato dei cripto-asset all’interno dell’UE, con l’obiettivo di proteggere gli investitori, garantire la stabilità finanziaria e promuovere l’innovazione. Il regolamento diventerà pienamente applicabile il 30 dicembre 2024.

Classificazione dei crypto-asset

Token con riferimento ad asset (ART) – Cripto-asset che mantengono un valore stabile facendo riferimento a un altro valore o diritto

Token di moneta elettronica (EMT) – Cripto-asset che mantengono un valore stabile facendo riferimento al valore di una valuta ufficiale

Altre cripto-asset – Sono esclusi DeFi, NFT, token di utilità e strumenti già regolamentati dai mercati dei capitali dell’UE

Fornitori di servizi di cripto-asset (CASP)

Autorizzazione – Obbligo per i CASP di ottenere l’autorizzazione all’interno dell’UE, garantendo elevati standard di governance

Governance – Il top management deve godere di buona reputazione e deve essere in grado di garantire la conformità ai regolamenti MiCAR

Gestione dei conflitti – Gestione efficace dei conflitti di interesse e dei reclami dei clienti

Requisiti patrimoniali – Soddisfare i requisiti patrimoniali minimi e implementare misure di custodia per proteggere i diritti di proprietà dei cripto-asset dei clienti

Informativa sull’impatto ambientale – Divulgazione dell’impatto ambientale dei cripto-asset gestiti

Supervisione rafforzata – Ulteriore supervisione per i CASP di grandi dimensioni con almeno 15 milioni di utenti attivi all’anno nell’UE

Obblighi dell’emittente

Autorizzazione e white paper – Gli emittenti ART ed EMT devono ottenere l’autorizzazione e pubblicare un white paper del cripto-asset che fornisca informazioni complete sui cripto-asset e sui rischi associati

Obblighi di rendicontazione – Report trimestrali per i token che superano i 100 milioni di euro di valore emesso

Segregazione delle riserve- Mantenimento di una riserva patrimoniale separata dal patrimonio proprio dell’emittente

Politiche di custodia – Definizione di solide politiche di custodia per le riserve

Diritti di rimborso – Garanzia del diritto permanente di rimborso per i detentori di token

Requisiti patrimoniali – Rispetto dei requisiti patrimoniali, fino a € 350.000 o al 2% della media delle riserve

Recovery plan – Sviluppo di un secovery plan completo per potenziali problemi legati alle riserve patrimoniali e al rimborso dei token

Emittenti significativi – Maggiori controlli e requisiti patrimoniali per gli emittenti con operazioni su larga scala

Regole sugli abusi di mercato

Divieto di abusi di mercato – Nuove regole che vietano gli abusi di mercato, compreso l’insider trading, la divulgazione illecita di informazioni privilegiate e le azioni suscettibili di perturbare o manipolare i cripto-asset

La normativa ELTIF 2.0 mira a migliorare la funzionalità e l’attrattiva degli ELTIF. Il regolamento, applicabile dal 10 gennaio 2024, mira ad affrontare i limiti del quadro originario per facilitare maggiori investimenti nell’economia reale, supportando una crescita sostenibile e inclusiva in tutta l’UE. Gli ELTIF esistenti conformi al regolamento iniziale ELTIF 1.0 e che non raccolgono capitale aggiuntivo sono automaticamente conformi al nuovo regolamento fino all’11 gennaio 2029, fornendo un periodo di transizione per l’adeguamento ai nuovi standard.

Ampliamento delle attività di investimento ammissibili

Investimenti globali – I gestori di fondi sono ora autorizzati a investire a livello globale, compresi gli asset situati in paesi terzi

Definizione più ampia di asset reali – Ridefinisce gli “asset reali” in modo da includere qualsiasi attività con valore intrinseco dovuto alla sua sostanza e alle sue proprietà, eliminando la precedente soglia minima di investimento di 10 milioni di euro e il requisito della proprietà diretta dell’attività

Inclusione di nuovi tipi di asset – Sono ora inclusi gli asset cartolarizzati con etichetta STS e le obbligazioni verdi emesse da imprese di portafoglio qualificate

Soglia di capitalizzazione di mercato – Aumento a 1,5 miliardi di euro per le imprese di portafoglio qualificate quotate

Allocazione minima degli asset – Ridotta dal 70% al 55% del valore patrimoniale netto del fondo

Investitori professionali

Composizione del portafoglio – Eliminazione delle regole rigorose in materia di composizione, diversificazione e concentrazione del portafoglio per i fondi commercializzati esclusivamente presso investitori professionali

Limite della leva finanziaria – Aumentato dal 30% al 100% del capitale del fondo, consentendo l’uso della leva finanziaria nel finanziamento dei prestiti

Norme sul conflitto di interessi – Ammorbidimento delle norme, come l’abolizione del divieto di co-investimento (minoritario), consentendo ai gestori patrimoniali una maggiore libertà di co-investimento, a condizione che i conflitti siano gestiti in modo appropriato

Limiti di prestito

Allentamento dei limiti di indebitamento – Aumentato al 50% del valore patrimoniale netto del fondo

Obbligo di consulenza sugli investimenti – Abolito, per allineare questi fondi agli standard della MiFID II, semplificando il processo di investimento e migliorando l’accessibilità dei fondi

Strutture Master-Feeder e Fund-of-Fund

Quadri giuridici – Introduzione di quadri giuridici per le strutture master-feeder e fondo di fondi

Fondo di fondi ELTIF – Investire in una gamma più ampia di fondi di investimento alternativi (FIA), andando oltre le opzioni limitate delle normative precedenti

Politiche di rimborso

Regimi di rimborso flessibili – Consentono regimi di rimborso più flessibili, pur mantenendo rigorosi requisiti di gestione della liquidità

Standard tecnici di regolamentazione – Gli standard finali dell’Autorità europea degli strumenti finanziari e dei mercati (ESMA), ancora in attesa di approvazione, saranno fondamentali per determinare la fattibilità operativa di queste nuove opzioni di rimborso

Meccanismi del mercato secondario

Meccanismi innovativi – Introduzione di meccanismi di mercato secondario, come un mercato secondario abbinato e finestre periodiche di liquidità, per fornire soluzioni di liquidità praticabili per gli investitori retail

La Direttiva AIFMD II modifica la Direttiva 2011/61/UE, migliorando il quadro normativo per i gestori di fondi di investimento alternativi (AIFM) all’interno dell’UE. La direttiva aggiornata mira a migliorare la protezione degli investitori, l’integrità del mercato e la stabilità finanziaria, affrontando le questioni individuate dopo l’attuazione della direttiva originale.

Autorizzazione dei GEFIA

Requisiti informativi dettagliati – Informazioni più dettagliate su ruoli, titoli, livelli di seniority, linee gerarchiche e responsabilità del personale nei confronti del GEFIA e di altri soggetti

Descrizione delle risorse – Descrizioni dettagliate delle risorse tecniche e umane a supporto delle attività dei GEFIA e di quelle utilizzate per le attività quotidiane di gestione del portafoglio o del rischio.

Monitoraggio della delega – Descrizioni delle risorse umane e tecniche utilizzate per monitorare i compiti delegati, con una sintesi delle funzioni delegate di gestione del portafoglio o del rischio per ciascun FIA

Requisiti della delega

Supervisione e amministrazione ampliate – Ulteriori requisiti per i GEFIA ospitanti di fornire informazioni rilevanti alle autorità di regolamentazione sugli accordi di delega

Informazioni dettagliate sulla delega – Informazioni estese in fase di autorizzazione, inclusi nomi legali, identificatori, giurisdizioni e autorità di regolamentazione dei delegati

Notifica delle attività delegate – Requisiti di notifica ampliati per includere qualsiasi funzione di cui all’Allegato I e i servizi MiFID forniti nell’ambito di autorizzazioni top-up

Strumenti di gestione della liquidità (LMT)

Impiego degli strumenti – Obbligo per i GEFIA UE che gestiscono FIA di tipo aperto di impiegare almeno due LMT da un elenco specifico

Supervisione e notifica – Implementazione di politiche e procedure per gli LMT, con notifiche normative per l’attivazione e la disattivazione degli strumenti

Intervento normativo – Autorizzato in circostanze eccezionali per richiedere la sospensione dei rimborsi

Conflitto di interessi

Spiegazioni dettagliate – Obbligo per i GEFIA che gestiscono FIA su iniziativa di terzi di fornire spiegazioni dettagliate alle autorità di regolamentazione sulle misure adottate per prevenire i conflitti di interessi

Gestione dei conflitti – Obbligo per i GEFIA di identificare, gestire, monitorare e comunicare i conflitti di interesse per salvaguardare gli interessi degli investitori

Articolo 23 Informativa agli investitori

Obblighi di informativa ampliati – Inclusione di commissioni, oneri e spese coperti dal GEFIA e informazioni sull’uso degli LMT rilevanti per i fondi aperti

Sostenibilità e aspetti ambientali, sociali e di governance (ESG)

Integrazione ESG – Obbligo per i GEFIA di integrare i fattori ESG nei processi e nelle informative sulla gestione del rischio

La direttiva AMLD6 è stata pubblicata nella Gazzetta Ufficiale il 19 giugno 2024 e gli Stati membri dispongono di tre anni dall’entrata in vigore per recepirla nella loro legislazione nazionale. Essa mira ad abrogare e sostituire la direttiva AMLD4 e la direttiva AMLD5, istituendo un quadro AML/CFT più ampio. Fornisce norme che non potrebbero essere adeguatamente incluse nella regolamentazione, in quanto richiedono un recepimento a livello nazionale.

Norme rafforzate sui registri dei titolari effettivi

Obbligo per le autorità di verificare l’accuratezza, l’adeguatezza e l’aggiornamento delle informazioni trasmesse ai registri centrali.

Obbligo per le autorità di controllare e segnalare entità o accordi associati a obiettivi di sanzioni finanziarie per individuare potenziali tentativi di elusione.

Poteri per le autorità responsabili dei registri di effettuare ispezioni in loco in caso di dubbi in merito alle informazioni fornite.

L’accesso ai registri sarà concesso alle autorità di vigilanza e pubbliche, nonché agli enti obbligati e potrà essere concesso a persone del pubblico con interessi legittimi (ad esempio, la stampa e la società civile) per un periodo di tre anni.

L’accesso sarà digitale e i registri centrali nazionali saranno interconnessi a livello dell’UE.

I registri dovranno includere informazioni storiche per un massimo di 10 anni, più altri cinque anni in caso di indagini penali in corso.

Accesso facilitato ai registri immobiliari per le indagini penali

I registri immobiliari saranno accessibili alle autorità competenti che indagano sui reati che coinvolgono beni immobili attraverso un unico punto di accesso, fornendo diversi dati disponibili.

Poteri rafforzati per le FIU

Accesso immediato e diretto alle informazioni finanziarie, amministrative e delle forze dell’ordine.

Maggiore cooperazione tra le FIU e le altre autorità competenti, come AMLA, Europol, Eurojust e la Procura europea.

Maggiore cooperazione tra le FIU degli Stati membri in casi complessi o transfrontalieri attraverso l’analisi congiunta, assistita dall’AMLA, con un sistema di FIU.net potenziato.

Maggiori poteri per l’analisi e l’individuazione di casi di antiriciclaggio, insieme a un quadro che consenta alle FIU di sospendere o negare il consenso a una transazione, a un conto o a una relazione commerciale, mentre è in corso un’indagine.

Requisiti per l’applicazione dei diritti fondamentali come parte del loro lavoro e del loro processo decisionale, attraverso l’istituzione di un responsabile dei diritti fondamentali.

Importanza delle autorità di vigilanza

Tutti i soggetti obbligati dovranno essere sottoposti a una vigilanza adeguata ed efficace da parte di una o più autorità di vigilanza che applicano un approccio basato sul rischio.

Saranno introdotte norme armonizzate sui poteri, misure e sanzioni.

Le autorità di vigilanza saranno tenute a segnalare alle FIU le attività o le transazioni sospette

Rafforzamento della cooperazione tra le autorità di vigilanza nel settore non finanziario

Per il settore non finanziario saranno introdotti collegi di vigilanza, sulla base degli standard tecnici di regolamentazione definiti dalla LRD.

Confermata la rilevanza delle valutazioni del rischio

Ai sensi della direttiva AMLD6 saranno richieste valutazioni del rischio sia a livello dell’UE che a livello nazionale, con la Commissione che ora ha il potere di formulare raccomandazioni agli Stati membri. Gli Stati membri dovranno impegnarsi a mitigare i rischi individuati a livello nazionale.

Le normative sulla finanza sostenibile, tra cui il Regolamento sull’informativa sulla finanza sostenibile (SFDR) e la Direttiva sul reporting di sostenibilità aziendale (CSRD), mirano a migliorare la trasparenza, l’affidabilità e la comparabilità delle informazioni sulla sostenibilità. Queste normative aiutano gli investitori a prendere decisioni informate e a garantire che le aziende siano responsabili delle loro prestazioni sociali e ambientali. Gli aggiornamenti del 2024 alla SFDR e le modifiche alla CSRD riflettono il feedback degli operatori di mercato e migliorano significativamente l’attuale quadro normativo.

Chiarimento delle categorie di prodotti

Fondi articolo 8- Definizioni chiare delle caratteristiche “ambientali” e “sociali”. Linee guida per soglie e parametri di riferimento per dimostrare valutazioni minime di prestazioni ambientali/sociali. Criteri per la valutazione delle pratiche di buona gestione

Fondi articolo 9 – Definizione precisa di “investimento sostenibile”, che richiede un contributo sostanziale agli obiettivi ambientali o sociali. Chiarimento del principio Do Not Significant Harm (DNSH) con linee guida dettagliate. Rigoroso allineamento con la tassonomia dell’UE, fornendo prove di investimenti allineati alla tassonomia

Principali impatti negativi (PAI)

Ampliamento dell’ambito di applicazione – Inclusione di indicatori più specifici relativi a fattori ambientali (ad esempio, emissioni di carbonio, impatto sulla biodiversità), sociali (ad esempio, diritti del lavoro, relazioni con la comunità) e di governance (ad esempio, misure anticorruzione)

Informativa standardizzata – Informativa dettagliata e standardizzata sui PAI, con un elenco completo di indicatori obbligatori e opzionali per facilitare il confronto tra entità e prodotti

Allineamento della tassonomia

Informativa dettagliata – Obbligo per i partecipanti ai mercati finanziari di fornire informazioni più dettagliate sulla percentuale di investimenti in linea con la tassonomia dell’UE

Integrazione nelle informazioni – Le informazioni sull’allineamento della tassonomia devono essere integrate nelle informative precontrattuali e periodiche sui prodotti, garantendo che sia gli investitori potenziali che quelli attuali ricevano informazioni chiare

Standard tecnici di regolamentazione (RTS)

Modelli standardizzati – Introduzione di modelli completi e standardizzati per l’informativa precontrattuale, periodica e sul sito web, per garantire la coerenza tra i partecipanti e i prodotti dei mercati finanziari

Verifica dei dati – Raccomandazioni per la verifica da parte di terzi e audit periodici dei dati per garantire l’accuratezza, la completezza e l’affidabilità dei dati divulgati

Ampliamento del campo di applicazione – La CSRD estende l’ambito di applicazione a tutte le grandi imprese e a tutte le società quotate sui mercati regolamentati dell’UE, ad eccezione delle microimprese quotate. Questo allarga il campo di applicazione per includere le piccole e medie imprese (PMI) quotate in borsa. Anche le aziende più piccole, se quotate, dovranno aderire ai nuovi standard di rendicontazione, aumentando significativamente il numero di partecipanti tenuti a rendicontare in materia di sostenibilità.

Standardizzazione e comparabilità – La CSRD impone l’uso degli European Sustainability Reporting Standards (ESRS), sviluppati dall’European Financial Reporting Advisory Group (EFRAG) per garantire che le informazioni sulla sostenibilità siano rendicontate in modo coerente tra le società, migliorando la comparabilità.

Digitalizzazione della rendicontazione – Le aziende sono tenute a redigere i loro report di sostenibilità in un formato digitale e leggibile in automatico (XHTML), per facilitare l’accesso, l’analisi e la comparabilità dei dati.

I regolamenti impongono considerazioni chiave che le entità finanziarie devono tenere in considerazione. Queste includono:

Prepararsi agli sviluppi normativi futuri è una considerazione fondamentale per i partecipanti ai mercati finanziari. Il panorama normativo è in continua evoluzione e i partecipanti devono rimanere proattivi nell’anticipare e rispondere alle nuove normative. Ciò comporta il monitoraggio delle tendenze normative, la partecipazione alle consultazioni di settore e il coinvolgimento con le autorità di regolamentazione per fornire feedback e influenzare lo sviluppo delle politiche. La preparazione al futuro garantisce che i partecipanti rimangano agili e capaci di adattarsi alle sfide e alle opportunità normative emergenti.