Il Reserved Alternative Investment Fund (RAIF) ha realmente aumentato la competitività del mercato lussemburghese?

di James Lett & Pierluigi Meloni.

A circa sette anni dall’introduzione dei fondi RAIF nel mercato lussemburghese, in seguito all’approvazione della legge del 23 luglio 2016, ci occupiamo di esplorarne le caratteristiche distintive, le modifiche e gli aggiornamenti e di valutarne l’ingresso nel mercato dei fondi lussemburghesi.

La normativa RAIF

Il mercato dei fondi lussemburghesi si è costantemente distinto grazie all’approccio proattivo del governo nello sviluppo e nell’attuazione delle normative per i prodotti e le società attive nei servizi finanziari e nella distribuzione di tali prodotti. Questo approccio ha svolto un ruolo significativo nell’ulteriore sviluppo del settore finanziario.

L’attuazione della Direttiva sui fondi di investimento alternativi (AIFMD) nel luglio 2013 ha introdotto una supervisione a doppio livello sia per il fondo che per il gestore dei fondi di investimento alternativi. In risposta, il governo lussemburghese ha introdotto la legge del 23 luglio 2016 mirando a differenziare le proprie offerte. Questa legislazione ha integrato le strutture esistenti come i Fondi di investimento specializzati (SIF) e le Società di investimento a capitale di rischio (SICAR) e ha introdotto il RAIF (Fondo di investimento alternativo riservato).

La Direttiva RAIF consente l’istituzione di fondi di investimento alternativi conformi all’AIFMD, che, pur utilizzando una varietà di forme giuridiche e contrattuali che combinano le stesse caratteristiche e flessibilità strutturale degli strumenti di investimento regolamentati SIF e SICAR, sono unici ed esenti dall’approvazione regolamentare diretta e dalla supervisione prudenziale da parte della Commission de Surveillance du Secteur Financier (CSSF).

Le principali caratteristiche

I RAIF, qualificandosi come fondi di investimento alternativi, devono nominare un gestore di fondi di investimento alternativi, pienamente autorizzato, con sede in Lussemburgo, in un altro Stato membro dell’UE o di un paese terzo con passaporto europeo. Tipicamente strutturati come umbrella fund, i RAIF si rivolgono esclusivamente a investitori “ben informati” e richiedono un capitale sottoscritto minimo di 1.250.000 euro. Questo importo minimo deve essere raggiunto entro un periodo di 24 mesi dalla loro autorizzazione. Almeno il 5% del capitale deve essere versato al momento della sottoscrizione. Come i SIF, anche i RAIF hanno un limite del 30% sull’investimento in attività in una singola impresa, con eccezioni in determinate condizioni. Viene applicata una tassa annuale di sottoscrizione dello 0,01% ai RAIF, sebbene questa sia esentata per i fondi che investono esclusivamente in capitale di rischio, consentendo così l’opzione di adottare il regime fiscale SICAR.

L’ammissibilità all’investimento nei RAIF è limitata agli investitori “ben informati”, che possono valutare adeguatamente i rischi associati a un investimento in un tale strumento. Questi investitori sono definiti investitori istituzionali o professionali, nonché coloro che hanno confermato per iscritto la loro adesione allo status di investitore “ben informato”. Inoltre, devono investire un importo minimo di 100.000 euro nel RAIF o essere stati valutati da un istituto di credito, una società di investimento o una società di gestione. Tale valutazione certifica la competenza, l’esperienza e le conoscenze dell’investitore nell’apprezzare adeguatamente un investimento nel RAIF.

Miglioramenti e modernizzazione del Toolbox per i fondi di investimento lussemburghesi

La legge del 21 luglio 2023 rappresenta una significativa modernizzazione delle leggi sui fondi di investimento del Lussemburgo. È formalmente denominata Disegno di Legge n. 8183 e modifica diverse leggi lussemburghesi esistenti, tra cui:

- Legge del 15 giugno 2004 relativa alla società di investimento in capitale di rischio (Legge SICAR)

- Legge del 13 febbraio 2007 relativa ai fondi di investimento specializzati (Legge SIF)

- Legge del 17 dicembre 2010 relativa alle imprese di investimento collettivo del risparmio (Legge UCITS)

- Legge del 12 luglio 2013 sui gestori di fondi di investimento alternativi (Legge AIFM)

- Legge del 23 luglio 2016 sui Fondi di investimento alternativo riservato (Legge RAIF)

Le modifiche proposte, da leggersi in concomitanza con il nuovo regime ELTIF (Fondo europeo per gli investimenti a lungo termine), sono una risposta da parte del legislatore lussemburghese alla crescente tendenza dei gestori di fondi alternativi che cercano di raccogliere capitali da investitori retail in tutto il mondo.

L’obiettivo primario di questa nuova legge è quello di migliorare e modernizzare i prodotti legati ai fondi del Lussemburgo, aumentando così l’attrattività e la competitività del Lussemburgo come centro finanziario. Tra il numero di emendamenti, i seguenti sono particolarmente interessanti nel contesto dei RAIF:

- Modifica della definizione di “investitori ben informati” ai sensi della Legge SIF, della Legge SICAR e della Legge RAIF: La definizione di “investitori ben informati” nelle Leggi SIF, SICAR e RAIF è armonizzata con un chiaro riferimento incrociato agli “investitori professionali” come definiti dalla MiFID II. La soglia minima di investimento di 125.000 euro viene inoltre ridotta a 100.000 euro per rafforzare la coerenza tra le diverse leggi e allineare il regime lussemburghese allo standard europeo.

- Prolungamento del termine per raggiungere l’importo minimo di asset gestiti: Precedentemente, sia i SIF che i RAIF dovevano raggiungere un capitale sottoscritto minimo di 1.250.000 euro entro 12 mesi dalla loro autorizzazione. Nel frattempo, i SICAR hanno una soglia leggermente inferiore di 1.000.000 di euro, che doveva anche essere soddisfatta entro lo stesso periodo di 12 mesi dall’autorizzazione. La legge aggiornata estende il limite di tempo per i SIF, i RAIF e i SICAR per raggiungere il minimo legale del loro capitale sottoscritto da 12 a 24 mesi.

- Commercializzazione di RAIF, SICAR e SIF verso gli investitori al dettaglio in Lussemburgo: La nuova legge modificherà la legge RAIF e la legge AIFM per chiarire i RAIF e consentire ai SICAR e ai SIF di essere commercializzati a investitori non professionali (investitori retail) in Lussemburgo a condizione che siano qualificati come investitori ben informati.

- La conferma notarile non è più necessaria in alcuni casi: La nuova legge introduce emendamenti alla legge RAIF che riguardano le procedure di registrazione della costituzione di un RAIF presso il notaio lussemburghese e il registro delle imprese e delle società lussemburghesi. In base a questi emendamenti, non è più necessaria la conferma notarile dell’istituzione di un RAIF fintanto che il RAIF è già stato costituito mediante atto notarile. La legge ora distingue tra fondi costituiti con atti notarili e quelli costituiti con sigilli privati.

- Obbligo di mantenere informazioni aggiornate: La legge introduce un nuovo obbligo secondo il quale qualsiasi modifica alle informazioni incluse nella registrazione di un RAIF nell’elenco ufficiale deve essere comunicata al Register de Commerce (RCS) entro 20 giorni lavorativi dalla data di efficacia di tale modifica.

- Tassa di sottoscrizione per gli ELTIF: Le UCI Parte II, i RAIF e i SIF autorizzati come ELTIF sono esenti dalla tassa di sottoscrizione, con le leggi che chiariscono le condizioni da soddisfare per beneficiare delle esenzioni.

I volumi

Inizialmente, i RAIF hanno registrato una modesta adesione, con circa 15 registrazioni nel primo trimestre successivo all’introduzione. Tuttavia, questa tendenza ha accelerato, con una media di oltre 10 nuovi fondi registrati mensilmente nei primi 10 mesi dopo l’introduzione. Ad agosto 2017, erano stati installati e registrati nel Registro delle imprese e delle società del Lussemburgo (RCS) 158 strutture RAIF, raggiungendo infine 277 nel gennaio 2018. A giugno 2020, erano presenti 1.062 RAIF, indicando un aumento del 52% rispetto all’anno precedente. Alla fine del 2023, il numero di RAIF era aumentato significativamente, raggiungendo circa 2.301, evidenziando così la crescente popolarità e utilizzo dei RAIF nel panorama finanziario del Lussemburgo.

L’accoglienza

Nonostante le iniziali apprensioni al momento della loro introduzione, principalmente legate alla mancanza di supervisione da parte della CSSF, che avrebbe potenzialmente scoraggiato gli investitori, i RAIF hanno guadagnato attrazione grazie al loro ridotto Time-to-Market.

Il loro lancio non ha diminuito la domanda per le strutture SIF e SICAR poiché la decisione di optare per un SIF o un SICAR rispetto a un RAIF, nonostante il processo di approvazione più complicato, è influenzata dalla natura degli investitori a cui un gestore di fondi si rivolge. Ad esempio, alcuni investitori istituzionali, come fondi pensione e compagnie di assicurazione, possono preferire strutture di investimento completamente regolate e supervisionate.

Conclusioni

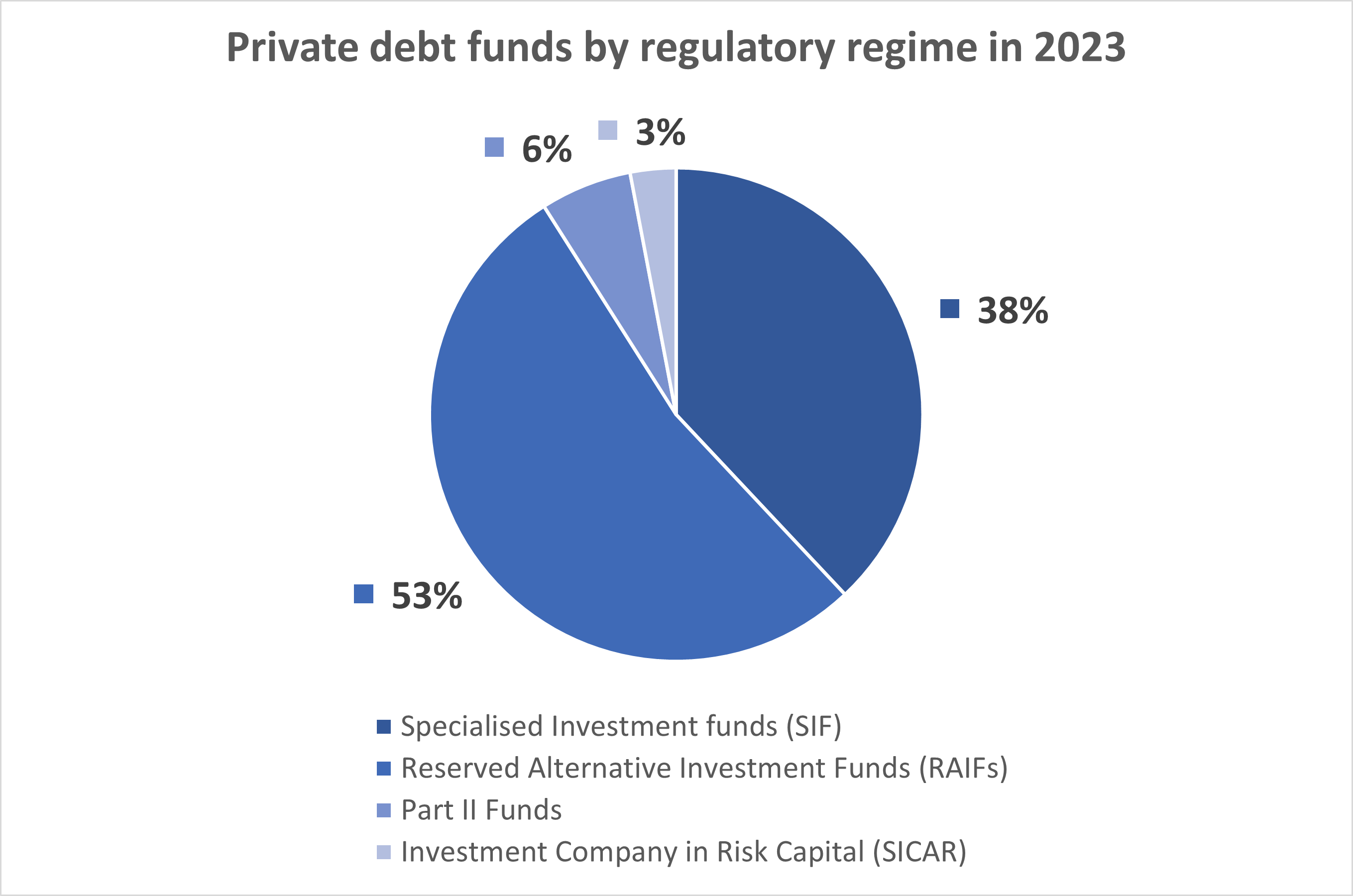

In conclusione, i RAIF non hanno sostituito le strutture esistenti, ma hanno piuttosto completato le offerte di mercato del Lussemburgo e ne hanno aumentato la competitività. La flessibilità e la facilità di istituzione dei RAIF li hanno visti abbracciare un’ampia gamma di strategie di investimento alternative, come private equity, immobiliare, debito privato e fondi infrastrutturali. Questa diversità, unita alla flessibilità dei RAIF riguardo alla selezione delle classi di attività e alle regole di diversificazione del rischio, e al ridotto Time-to-Market, hanno promosso un crescente interesse degli investitori nei RAIF. La legge del 21 luglio 2023 ha apportato miglioramenti e modernizzazione dei fondi di investimento del Lussemburgo, compresi i RAIF, che hanno contribuito all’attrattività e alla competitività del Lussemburgo come centro finanziario.

Condividi questo articolo

Le banche europee sono pronte per la Fit-for-55? Approfondimenti dal recente modello di reporting sui rischi climatici dell’EBA

Fondi d’investimento alternativi: pre-closing e closing, data room e client onboarding

Fondi d’investimento alternativi: tenuta della contabilità e calcolo del NAV